M&Aにおいて、決算書の数値は、買い手の意思決定に影響を与える重要な情報です。「この会社だったら引き継ぎたい!」と買い手企業に思ってもらうためには、財務の磨き上げを行う必要があります。しかしながら、決算書に対して苦手意識を持つ、中小企業経営者は少なくありません。本コラムでは、M&Aの重要な判断材料の1つである決算書の読み方をご紹介します。

M&Aにおいて、決算書の数値は、買い手の意思決定に影響を与える重要な情報です。「この会社だったら引き継ぎたい!」と買い手企業に思ってもらうためには、財務の磨き上げを行う必要があります。しかしながら、決算書に対して苦手意識を持つ、中小企業経営者は少なくありません。本コラムでは、M&Aの重要な判断材料の1つである決算書の読み方をご紹介します。

前回のコラムでは、「3期連続で赤字が続いている、債務超過である企業は、譲渡先を探すのに、時間がかかる」とお伝えしました。M&Aを行うにあたっては、買い手企業に自社の決算書を開示する必要があります。買い手企業は、決算書を見ることで、売り手企業の財務状況や収益性を把握し、譲渡価格の妥当性やM&Aを進めるかどうかを検討します。このように、M&Aにおいて、決算書は買い手の意思決定に影響を与える重要な情報です。

1 財務と事業承継1 「この会社であれば引継ぎたい」と思ってもらうためには?

2 【本コラム】財務と事業承継2 M&Aの売り手企業が抑えるべき決算書の読み方

3 財務と事業承継3 買い手企業はどのような視点で決算書を確認しているのか?

4 財務と事業承継4 経営改善を手助けする国の支援制度「早期経営改善計画」とは?

5 財務と事業承継5 厳しい経営状況の企業を支援する「改善計画策定支援」とは?

売り手企業は、この会社だったら引き継ぎたいと思ってもらえるように、自社の財務状態を磨き上げる必要があります。しかしながら、決算書の読み方が分からなければ、自社の状態を把握することができません。本コラムでは、M&Aの重要な判断材料の1つである決算書の読み方をご紹介します。

決算書は、企業の一年間の経営成績や財務状態を表しています。

なかでも「貸借対照表」、「損益計算書」、「キャッシュフロー計算書」は財務3表と呼ばれる重要な書類です。「自分の会社の決算書を見たけれど、キャッシュフロー計算書がない!?」と驚かれた方もいらっしゃるかもしれませんが、貸借対照表と損益計算書がすべての企業に対して作成が義務付けられているのに対して、キャッシュフロー計算書の作成義務は上場会社のみであるため、中小企業においては作成していないことが多いようです。

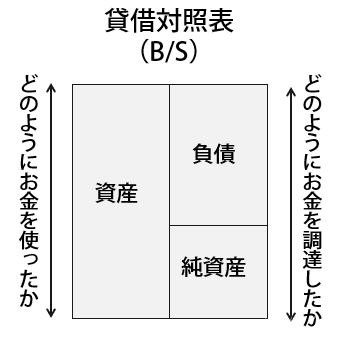

まずは、ご自身の会社の決算書をご用意ください。貸借対照表からは、会社の財務状況を知ることができます。貸借対照表の左側は資産の部です。会社がどのようにお金を使ったのかを表しています。資産の上側には預金や売掛金などの現金化しやすいもの、下側には建物や機械装置など、会社の事業活動に使うための設備、すぐには現金化できない資産が載っています。

貸借対照表の右側は負債と純資産の部です。会社がどのようにお金を調達してきたのかを表しています。負債は、いずれ返済しなくてはならないお金。純資産は、返済が不要な自分の元手を意味しています。さらに純資産を大きく2つに分けると、株主が出資したお金である資本金と、会社がこれまで稼いできた利益の蓄積である利益剰余金となります。

このように、貸借対照表の左側の資産では、会社がどのようにお金を使ったかを示し、右側の負債・純資産は、そのお金をどのように調達したかを表しているため、貸借対照表の右と左は、必ず一致します。左右がバランスをとっているシートであるためBalance Sheet(略してBS)と呼ばれます。

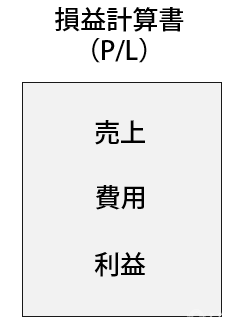

損益計算書は、1年の間に、企業が生み出した利益を表しています。売上高などの収益から、費用を引くことで利益が分かります。損益計算書には、売上総利益、営業利益、経常利益、税引前当期純利益、当期純利益の5つの利益があります。その利益のなかでも、特に注目すべきポイントは営業利益です。営業利益は、本業の稼ぎを表しており、この営業利益のマイナスが続けば、事業の継続が困難となります。当期純利益は、本業以外での稼ぎや費用、特別な理由で発生した収益費用を加味した、すべての経営活動の結果を踏まえた最終利益となります。損益計算書は、会社の1年間の、収益、費用、利益が記載されている通知表です。Profit and Loss Statement(略してP/L)と呼ばれます。

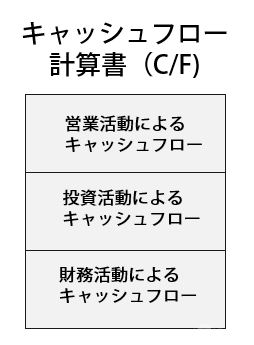

キャッシュフロー計算書とは、その名のとおり、「お金の流れ」を表す書類です。「勘定合って銭足らず」のように、損益計算書上では利益が出ていても、資金不足に陥ってしまうことがあります。例えば、商品を販売して損益計算書上では100万円の利益を得たとしても、入金が1ヵ月後だった場合、実際の手元現金は増えていません。この損益計算書の利益とキャッシュのズレを把握するために必要となるのが、キャッシュフロー計算書です。キャッシュをどのようにいくら手に入れたのか、キャッシュを何にどのぐらい支払ったのか、会社の1年間のキャッシュの流れを確認することができます。

非上場会社の場合、もともとキャッシュフロー計算書を作成している企業は少ないでしょう。しかし、資金繰りが厳しい中小企業こそ、キャッシュの流れを把握するために、キャッシュフロー計算書を作成することをお勧めします。中小企業庁のキャッシュ・フロー計算書の簡易作成ツール(参考:中小企業の会計31問31答平成21年指針改正対応版 ツール集)と決算書があれば、どなたでも簡単にキャッシュフロー計算書を作成することができます。

決算書は、企業の一年間の経営成績や財務状態を表している重要な書類です。次回は、この決算書の数値から、会社の経営状態を把握するためのポイントをご紹介いたします。

事業承継・経営コンサルティング会社の財務専任コンサルタントが、貴社の財務をサポートいたします。

以下のような方はぜひお問い合わせください。

お問い合わせはこちら

お問い合わせフォーム(ツグナラ運営会社・サクシード宛)

この著者によるコラム

ほかの専門家コラム

© Copyright 2025 TGNR All rights reserved. "ツグナラ" and logomark / logotype is registered trademark.