中小企業経営と財務諸表(4)キャッシュフロー計算書の活用法

「なむら経営コンサルタント」の代表で中小企業診断士の南村 恵三 氏による、「中小企業経営と財務諸表」をテーマに解説していく全6回の連載記事です。第4回はキャッシュフロー計算書の活用法について紹介していきます。

「なむら経営コンサルタント」の代表で中小企業診断士の南村 恵三 氏による、「中小企業経営と財務諸表」をテーマに解説していく全6回の連載記事です。第4回はキャッシュフロー計算書の活用法について紹介していきます。

キャッシュフロー計算書は、損益計算書と貸借対照表だけではわからない「会社にどれくらいの現金があるのか」を可視化するための資料です。自社がどんな状態にあるのかを端的に示し、黒字倒産を防ぐための主体的な資金繰りを行う上でも重要です。本コラムではキャッシュフロー計算書の見方、分析方法を解説していきます。

●連載:中小企業経営と財務諸表

第1回 今さら聞けない財務諸表の基本

第2回 損益計算書の見方と活用法

第3回 貸借対照表のポイント

第4回 本記事

第5回 キャッシュフロー計算書の作り方

第6回 財務書諸表分析を経営に活かすには?

1. キャッシュフロー計算書とは何が分かる資料なのか?

(1)キャッシュフロー計算書(C/F)とは

キャッシュフロー計算書とは、会社の資金の出入りを営業活動・投資活動・財務活動に分けて表す計算書のことです。英語では「Cash Flow Statement」となり、「C/F(キャッシュフロー)」と略されることもあります。また、会社にキャッシュが入ることをキャッシュ・インフロー(資金の増加)、会社からキャッシュが出ていくことをキャッシュ・アウトフロー(資金の減少)と言います。

このキャッシュフロー計算書は、損益計算書と貸借対照表だけではわからない「手元にどれくらいの現金があるのか」を可視化できます。

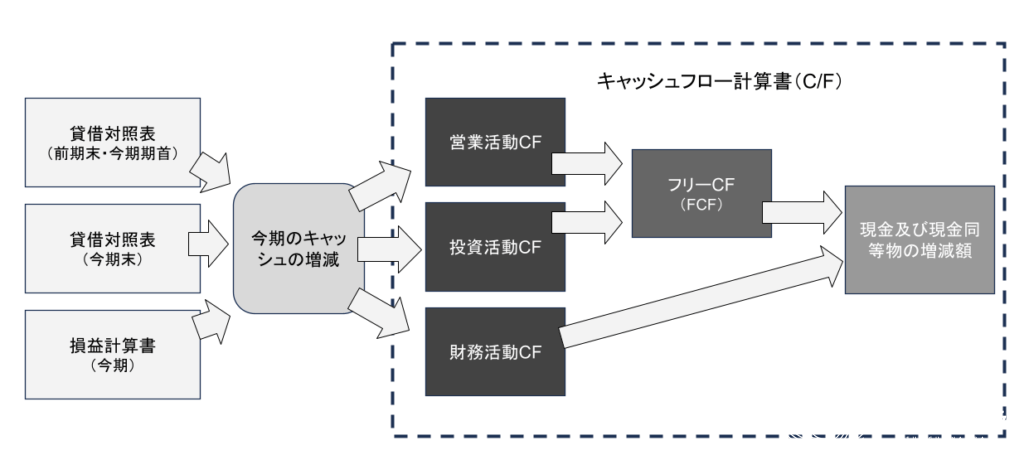

(2)キャッシュフロー計算書と貸借対照表・損益計算書との関係

ここでキャッシュフロー計算書と貸借対照表・損益計算書との関係について説明していきます。キャッシュフロー計算書(C/F)は、2期分の貸借対照表と1期分の損益計算書があれば作成することができます(図 1参照)。

図 1 キャッシュフロー計算書と貸借対照表・損益計算書との関係

その上で、キャッシュフロー計算書は、営業活動キャッシュフロー(営業活動CF)、投資活動キャッシュフロー(投資活動CF)、財務活動キャッシュフロー(財務活動CF)の3つに分解できます。

営業活動CFは、本業でどれだけの現金を稼ぎ出しているか、投資活動CFはどれくらいの現金を投資に使っているか、財務活動CFは、どれだけの現金を調達しているかなどを示しています。

そして各キャッシュフローは、資金が増加する場合は収入超過(プラス値)、資金が減少する場合は支出超過(マイナス値)となります。営業活動CF、投資活動CF、財務活動CFで各々プラス、マイナスがあり、各CFにおけるそれぞれの意味合いは下記のように整理できます。

営業活動CF

プラスの場合:本業で利益が上がっている

マイナスの場合:本業で利益が上がっていない

投資活動CF

プラスの場合:資産の売却で現金化している

マイナスの場合:投資を行っている

財務活動CF

プラスの場合:外部から借入や増資をしている

マイナスの場合:自己資金で借入金返済や配当金の支払いをしている

さらに、営業活動CFと投資活動CFを加えたものをフリーキャッシュフロー(フリーCFまたはFCF)といい、企業が自由に使えるキャッシュを指します。

FCF=営業活動CF+投資活動CF

FCF

プラスの場合:資金に余裕がある状態

マイナスの場合:投資などを行う余力がない状態

FCFと財務活動CFを加算したものが「現金及び現金同等物の増減額」になり、この値がプラスであれば、換金性が高い資産と現金を有していることを意味し、黒字倒産にも繋がる資金ショートの危険性を判断する指標になります。

現金及び現金同等物の増減額=FCF+財務活動CF

(3)3つのキャッシュフローの組み合わせることで分かること

営業活動CF、投資活動CF、財務活動CFの3つを組み合わせて見ていくことで、自社が今どのような経営状態なのかを端的に把握できます。

1.営業活動CF:+、投資活動CF:+、財務活動CF:+}

本業による利益を上げつつ、資産の売却、借入などでキャッシュに余裕がある会社

2.営業活動CF:+、投資活動CF:+、財務活動CF:-

本業による利益を上げつつ、保有資産を売却しながら借入金の返済などを行っている会社

3.営業活動CF:+、投資活動CF:-、財務活動CF:+

本業で利益を上げつつ、投資にも積極的で借入や増資を行っている会社

4.営業活動CF:+、投資活動CF:-、財務活動CF:-

本業で利益を上げつつ、投資活動も行い、自己資金で借入金を返済している会社

5.営業活動CF:-、投資活動CF:+、財務活動CF:+

本業で苦戦し、資産の売却や借入金の調達でキャッシュを確保している会社

6.営業活動CF:-、投資活動CF:+、財務活動CF:-

本業で苦戦し、資産の売却をしながらキャッシュを捻出して借入金を返済している会社

7.営業活動CF:-、投資活動CF:-、財務活動CF:+

本業で苦戦しながらも、借入金により積極的な投資を行っている会社

8.営業活動CF:-、投資活動CF:-、財務活動CF:-

本業で苦戦しながらも、投資も借入金返済も自力で行っている会社

もっとも注目すべきは、営業活動CFがプラスであるかどうかです。前述の通り、本業でキャッシュを稼げているかを示す部分なので、会社の状態を見る上で重要な指標になります。プラスなら、金融機関もポジティブな評価をします。逆にマイナスの場合は、他のキャッシュフローとの組み合わせにもよりますが、金融機関の評価はおおむね慎重なものになります。

次に注目すべきところは投資活動CFです。投資活動をしているかどうかは、今後、企業が成長していく可能性を判断する上で重要な指標です。投資活動は大きな資金を要するので、投資活動CFがマイナスになることは珍しくありません。この投資のための資金を営業活動CFのプラス分で補えていれば理想的です。したがって、FCF(営業活動CF+投資活動CF)を求めた時に、プラスの範囲で投資をすることが望ましいと言えます。そして、FCFがプラスで、まだ資金的な余裕があるならば、借入金の返済などを行うことで財務的な安全性の向上を図れます。この場合は、財務活動CFはマイナスとなります。

2.どのような見方をすべきか?

キャッシュフロー計算書による3社の事例研究

最後にキャッシュフロー計算書の実践的な見方を解説していきます。表1にキャッシュフロー計算書による3社の事例研究を示しています。表1のデータから何が分かるのかを1つひとつ見ていきましょう。

表1 キャッシュフロー計算書による3社の事例研究 単位:百万円

| A社 | B社 | C社 | |

| 営業活動CF | 160 | 300 | 140 |

| 投資活動CF | ▲150 | ▲320 | 10 |

| FCF | 10 | ▲20 | 150 |

| 財務活動CF | 30 | 30 | ▲90 |

| 現金及び現金同等物の増減額 | 40 | 10 | 60 |

| 現金及び現金同等物の期首残高 | 50 | 20 | 30 |

| 現金及び現金同等物の期末残高 | 90 | 30 | 90 |

A社:営業活動CFと投資活動CFに注目すると、営業活動でプラスになった分を投資活動の資金にしていることが読み取れます。また、FCFもプラスのため、理想的な資金の使い方をしているといえます。さらに財務活動CFがプラスであるため、今期は借入金も増やしてキャッシュの増加を図っていることが見えてきます。それらの要素を元にA社の今の状態を分析するならば、成長期の段階にある企業だと言えます。

B社:A社と同様に営業活動で得た資金をもとに積極的な投資活動を行っていることが分かります。FCFはマイナスですが、財務活動CFがプラスであることから、借入金を増やしてFCFのマイナスを補って、今期はキャッシュの増加を図っていると分析できます。これらの資金の流れからB社は、FCFがマイナスになってまで積極的に投資を行っていることが明らかです。A社以上に成長に注力しているという仮説が立てられます。

C社:営業活動はプラスですが、積極的な投資を行っておらず、FCFを財務活動CFがマイナスであることから借入金返済に資金を振り向けて、財務体質の安全性を高めているという経営方針が見て取れます。これらの資金の流れからC社は成熟期にある企業だという仮説が立てられます。

キャッシュフロー計算書を自ら作成し、分析できるようになれば、中小企業経営を行っていく上で会社の経営課題を的確に把握でき、黒字倒産を防ぐための主体的な資金繰りが行えるようになります。今回の記事で理解を深めてもらえれば幸いです。

次回のコラムでは、今回からさらに一歩進んでキャッシュフロー計算書の作り方を解説していきます。

※本記事の著者は地域の事業承継をサポートする「ツグナラ専門家」として登録されています

●連載:中小企業経営と財務諸表

第1回 今さら聞けない財務諸表の基本

第2回 損益計算書の見方と活用法

第3回 貸借対照表のポイント

第4回 本記事

第5回 キャッシュフロー計算書の作り方

人材育成には積極的に貢献しており、中小企業診断士資格取得を目指す受験生向け教科書の作成、ポリテクセンター茨城での求職者訓練、また小中学生向けの英語教室や高校受験塾を経営し、自ら各種講師を担当している。

この著者によるコラム

ほかの専門家コラム