中小企業経営と財務諸表(1)今さら聞けない財務諸表の基本

「なむら経営コンサルタント」の代表で中小企業診断士の南村 恵三 氏による、「中小企業経営と財務諸表」をテーマに解説していく全6回の連載記事です。第1回は代表的な財務諸表として、損益計算書(P/L)、貸借対照表(B/S)、キャッシュフロー計算書(C/F)の3つを取り上げ、何を把握して、どう活かすべきかを紹介していきます。

「なむら経営コンサルタント」の代表で中小企業診断士の南村 恵三 氏による、「中小企業経営と財務諸表」をテーマに解説していく全6回の連載記事です。第1回は代表的な財務諸表として、損益計算書(P/L)、貸借対照表(B/S)、キャッシュフロー計算書(C/F)の3つを取り上げ、何を把握して、どう活かすべきかを紹介していきます。

経営者にとって財務諸表の内容を理解できることは必須です。自社が現在どんな財務状況にあるのかを把握する上でも、金融機関とコミュニケーションを図っていく上でも、財務諸表に書かれている数字が基本になるからです。さらに財務諸表の内容を理解できるようになれば、自社のあるべき姿に向かってリーダーシップを発揮できるようにもなります。

●連載:中小企業経営と財務諸表

第1回 【本記事】

第2回 損益計算書の見方と活用法

第3回 貸借対照表のポイント

第4回 キャッシュフロー計算書の活用法

第5回 キャッシュフロー計算書の作り方

第6回 財務書諸表分析を経営に活かすには?

なぜ経営者は財務諸表の内容を理解すべきなのか?

財務諸表とは

財務諸表とは、企業活動に伴う財務状況を明らかにする一連の決算書のことを言います。言い換えれば、会社が1年間事業を行った結果を、経営者をはじめ外部の必要な人たちに報告するために作られる書類です。

外部の必要な人たちとは、出資者である株主、借入金の融資元である金融機関、法人税や消費税などの税務申告の提示先である税務署が該当します。外部報告資料である各種財務諸表では、財務会計制度により処理方法の統一や表示形式の統一などの客観性の確保が重要です。

経営者にとっての財務諸表

経営者にとっての財務諸表は、当該事業年度の業績結果としての外部報告資料という役割だけでなく、予算編成時には1年後の目標数字のベースであり、実行すべき課題になります。もし財務諸表の内容を理解できなければ、適切な目標設定すらできません。

一般的な目標設定は、売上高を前期比+30%、営業利益は前期比+3%のような、前期比を元に行っていきます。財務諸表の内容を理解できなければ、実現不可能だったり、数字の根拠が脆弱な目標を提示することになります。

これでは経営に行き詰まり、社員を路頭に迷わせかねません。そのことからも経営者が財務諸表の内容を理解できるようにしておくことはとても重要です

代表的な3種類の財務諸表から分かること

財務諸表の種類

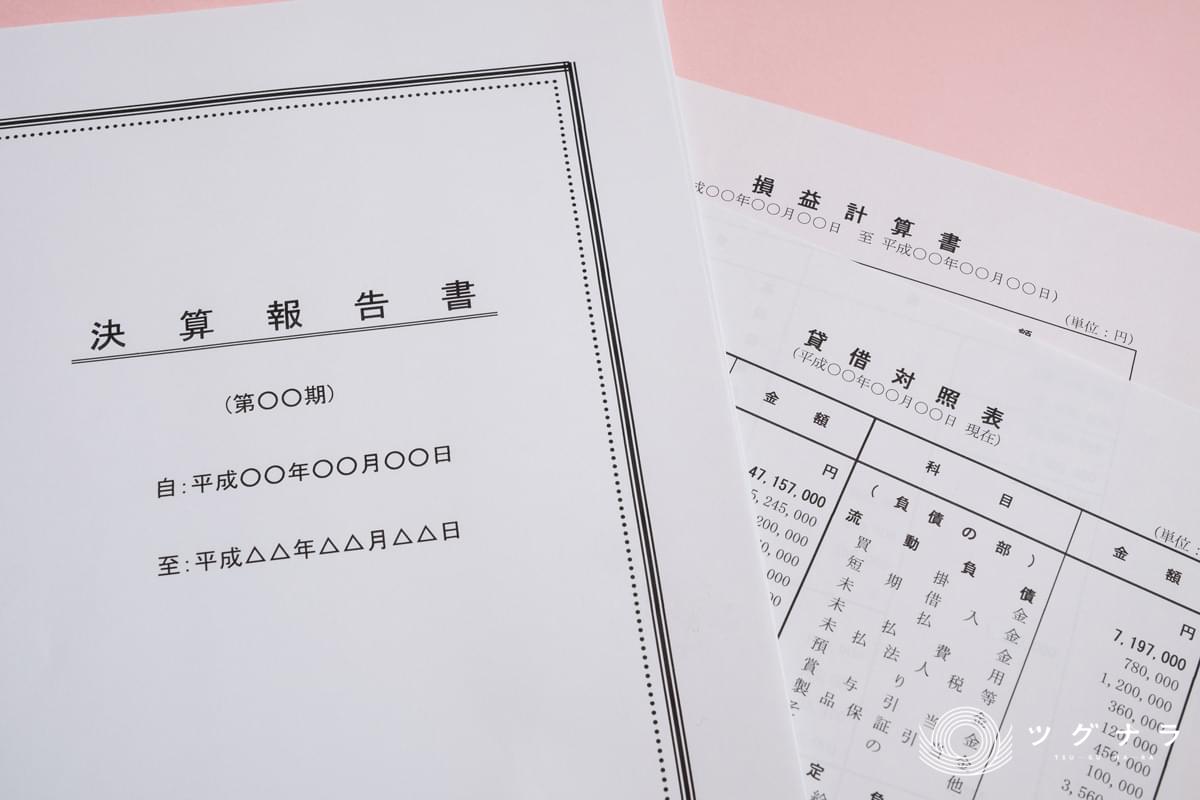

いわゆる財務諸表とは、一般的に損益計算書(P/L)、貸借対照表(B/S)、キャッシュフロー計算書(C/F)などを指します。しかし、厳密には表 1に示すように会社法上、および金融商品取引法上で含まれる範囲が異なります。

表 1 会社法上の計算書類および金融商品取引法上の財務諸表

| 会社法 | 金融商品取引法 |

| 損益計算書(P/L) 貸借対照表(B/S) 株主資本等変動計算書 個別注記表 | 損益計算書(P/L) 貸借対照表(B/S) キャッシュフロー計算書(C/F) 株主資本等変動計算書 附属明細表 |

会社法とは、会社について規定する日本の法律のことで、株式会社・合名会社・合資会社・合同会社の4つが「会社」として定義されています。株式が公開され証券市場で売買可能ないわゆる上場企業の場合は、会社法に加えて金融商品取引法を遵守して、財務諸表を作成する必要があります。

財務諸表で何がわかるのか

一般的に代表的な財務諸表として挙げられるのが、損益計算書(P/L)・貸借対照表(B/S)・キャッシュフロー計算書(C/F)の3つです。

(1)損益計算書(P/L)

損益計算書とは、経営者がどれだけうまく会社を経営したかを評価するものです。企業の一会計期間内に、いくら利益が出たのかを表す計算書類のことで、英語の「Profit & Loss Statement」を略して、「P/L」とも呼ばれています。損益計算書は、収益(売上等)から費用(経費等)を差し引いて、利益を計算したものです。

(2)貸借対照表(B/S)

貸借対照表とは、決算日時点での会社の財政状態を表す計算書類であり、英語の「Balance Sheet」を略して「B/S」とも呼ばれています。貸借対照表における財政状態とは、会社の資金の調達状況と、その運用状況のことです。貸借対照表は、資産・負債・純資産から構成され、調達状況は右側(負債+純資産)、運用状況は左側(資産)に書かれていて左右の合計金額は必ず一致します。

(3)キャッシュフロー計算書(C/F)

キャッシュフロー計算書とは、会社のお金の出入りが営業活動・投資活動・財務活動のどの活動によるものなのかを、キャッシュ・インフローとキャッシュ・アウトフローに分けて表す計算書のことです。

これらの財務諸表は、相互連動しており、合わせて見ていくことが重要です。

例えば、損益計算書(P/L)の当期純利益は、貸借対照表(B/S)では純資産の「繰越利益剰余金」に組み込まれ、内部留保の一部として扱われます。

また、キャッシュフロー計算書(C/F)で「現金及び現金同等物期末残高」と表記されている数値は、定期預金などの現金同等物がない場合、貸借対照表(B/S)の「現金及び預金」と一致するようになっています。

会社が赤字決算となると、損益計算書(P/L)の当期純利益がマイナスとなり、その結果、貸借対照表(B/S)の純資産が減少していくこともポイントです。赤字が連続し、純資産がマイナスになった状態を「債務超過」と言い、損益計算書(P/L)の当期純利益がプラスでも「現金及び預金」がショートして資金繰りが回らなくなった状態は、「黒字倒産」に近づいていきます

このように財務諸表の内容を理解できるようになれば、会社の財務状況が今どんな状態にあるのかを、数字として直感的に理解できるようになります。

財務諸表から分析できることは?

財務諸表の内容を理解できるようになると、現在の財務状況の把握だけでなく、今後の経営面に役立つ使い方もできるようになります。例えば自社が属する業界の平均的な財務状況と自社の直近の財務状況と比較することで、自社の客観的な財務状況の良否が判断できます。そして、自社の過去3期分の財務状況を時系列で分析することで、自社の財務状況の経年上での問題分析も可能です。

この財務分析を行う上での着眼点としては、(1)収益性分析・(2)安全性分析・(3)効率性分析などの経営分析手法があります。

(1)収益性分析

収益性は、損益計算書(P/L)の数値から判断可能です。具体的には、各種利益が売上高に対してどの程度の割合かを計算することで、収益性分析を行います。利益率が大きいほど、収益性は良好と判断できます。

(2)安全性分析

財務の安全性は、貸借対照表(B/S)の数値から判断できます。代表的な指標として挙げられるのが、自己資本比率です。具体的には、純資産(自己資本)が総資本に対してどの程度かを計算して、数値が大きいほど安全性が高いといえます。

(3)効率性分析

効率性は、損益計算書(P/L)と貸借対照表(B/S)の各々の数値から導くことが可能です。例えば、適正な在庫管理ができているかを判断する棚卸資産回転率は、損益計算書(P/L)の売上高を貸借対照表(B/S)にある「棚卸資産」で割ると導き出せます。この棚卸資産回転率が大きい程、効率性が高く、適正な在庫管理をしているといえます。

以上は、次期に向けた予算編成で重要な指標です。予算編成時などで、事業計画に落とし込む際のKPI(Key Performance Indicator/重要業績評価指標)となり、年間を通して予算として実行していきます。この部分をしっかりと定められれば、経営における羅針盤を使えている状態だといえるでしょう。

次回のコラムでは、損益計算書の読み方について詳しく解説していきます。

※本記事の著者は地域の事業承継をサポートする「ツグナラ専門家」として登録されています

なむら経営コンサルタント(茨城県・牛久市)

●連載:中小企業経営と財務諸表

第1回 【本記事】

第2回 損益計算書の見方と活用法

第3回 貸借対照表のポイント

第4回 キャッシュフロー計算書の活用法

第5回 キャッシュフロー計算書の作り方

人材育成には積極的に貢献しており、中小企業診断士資格取得を目指す受験生向け教科書の作成、ポリテクセンター茨城での求職者訓練、また小中学生向けの英語教室や高校受験塾を経営し、自ら各種講師を担当している。

この著者によるコラム

ほかの専門家コラム