中小企業経営と財務諸表(3)貸借対照表のポイント

「なむら経営コンサルタント」の代表で中小企業診断士の南村 恵三 氏による、「中小企業経営と財務諸表」をテーマに解説していく全6回の連載記事です。第3回は貸借対照表(B/S)を用いて自社の安全性を分析する方法を紹介していきます。

「なむら経営コンサルタント」の代表で中小企業診断士の南村 恵三 氏による、「中小企業経営と財務諸表」をテーマに解説していく全6回の連載記事です。第3回は貸借対照表(B/S)を用いて自社の安全性を分析する方法を紹介していきます。

経営者なら必ず身に付けたいのが財務諸表の読み方と活用方法です。今回は「貸借対照表(Balance Sheet/B/S)」にスポットを当てて、自社の安全性を分析する方法を紹介していきます。また、運転資金の概念を取り上げながら、中小企業経営における資金繰り管理の重要性を解説していきます。

●連載:中小企業経営と財務諸表

第1回 今さら聞けない財務諸表の基本

第2回 損益計算書の見方と活用法

第3回 本記事

第4回 キャッシュフロー計算書の活用法

第5回 キャッシュフロー計算書の作り方

第6回 財務書諸表分析を経営に活かすには?

1.貸借対照表(B/S)とは何か

(1) 貸借対照表(B/S)を構成する資産と負債、純資産とは

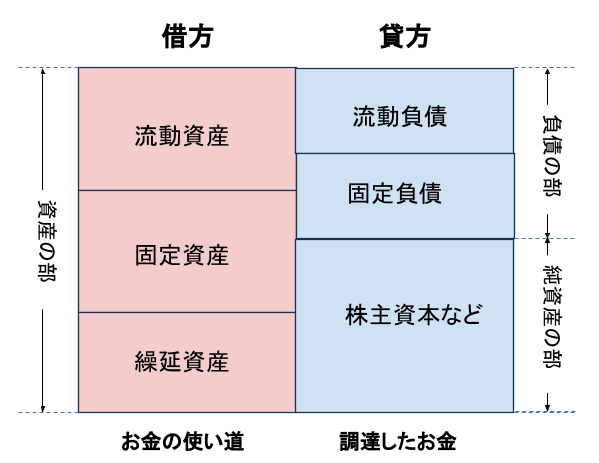

「貸借対照表」とは、決算日時点での企業の資産状況を示す書類のことを言います。具体的には資金の調達状況やその運用状況を把握できる書類で、英語では「Balance Sheet」と言い、「B/S(ビーエス)」と略されることもあります。

貸借対照表は、資産の部、負債の部、純資産の部から構成されます。資産の部は会社の現金や貯金(預金)だけでなく、建物や土地、機械設備などすべての財産を含みます。負債の部は会社が将来返済する必要があるマイナスの財産のことです。純資産の部は企業に返済の義務がない資産のことです。 純資産の額は、「総資産(企業が保有するすべての資産)-負債(返済義務がある資産)」の額と一致します。

図1 貸借対照表(B/S)の見方

図 1で借方と示されている資産の部は、流動資産、固定資産、繰延資産に分類されます。

●資産の部

・流動資産

流動資産は概ね1年以内に現金化できる資産のことで、売掛金と受取手形を合わせた売上債権、棚卸資産などがあります。

・固定資産

固定資産は1年を超えて保有予定の資産のことで、不動産、機械設備、ソフトウェアなどがあります。

・繰延資産

繰延資産は、対価の支払いが完了しているものの、将来に向けてその効果が期待されるもので、一括費用処理とはしないものです。例えば会社の創立費(設立準備開始から会社設立までにかかる費用)や開業費(会社設立後、営業開始までに支出した開業のための費用)などがあります。

反対に貸方として示されている負債の部は、流動負債、固定負債に分類されます。

●負債の部

・流動負債

流動負債は概ね1年以内に支払期限を迎える負債のことで、買掛金と支払手形を合わせた仕入債務、短期借入金などがあります。

・固定負債

固定負債は1年を超えて支払期限が到来する負債のことで、長期借入金などがあります。

流動負債と固定負債は返済義務があるため他人資本と呼ばれています。

●純資産の部

・純資産

貸方側にある純資産の部は、会社に出資した株主の持分である株主資本などがあり、返済義務がないため自己資本とも呼ばれます。株主資本は、資本金、資本準備金、利益剰余金などで構成されています。

なお、資本金とは、株主からの出資額を示します。資本剰余金とは、資本金に計上しなかった株主からの出資額のことで、出資額の2分の1を超えない額まで組み入れられます。利益剰余金とは、企業が今までに獲得してきた利益を源泉とする剰余金のことです。

(2) 流動資産(負債)と固定資産(負債)の分類方法

流動資産(負債)と固定資産(負債)の分類方法には正常営業循環基準と1年基準があります。

・正常営業循環基準

正常営業循環基準は、企業の正常な営業の循環過程にあるものを流動資産、流動負債とする基準のことです。製造業を例に説明すると、まず現金で原材料を仕入れて加工組立を行い、製品を作り、販売し、現金を回収するという流れでビジネスが循環していきます。このような正常な営業の循環過程にあるものは、流動資産、流動負債に分類されます。したがって、営業用の資産は在庫の期間が1年を超えても流動資産に分類します。例えば、不動産販売をしている不動産会社は、販売用の土地を仕入れた場合に、販売まで2年かかっても流動資産として資産計上します。

・1年基準(ワンイヤー・ルール)

1年基準(ワンイヤー・ルール)は、貸借対照表作成日の翌日から起算して、1年以内に現金回収または現金支出する場合、それぞれ流動資産、流動負債として分類します。一方、1年を超える場合は固定資産、固定負債に分類します。

(3)繰延資産に対する考え方

繰延資産には、創立費や開業費、株式交付費などがあります。これらの費用は1年で償却するという考えではなく、毎年決まった額を取り崩して収益と費用に対応させるという考え方をとります。例えば、開業費ならば開業から5年、株式交付費ならば株式交付のときから3年と償却期間が決まっています。

2. 貸借対照表(B/S)を会社経営の安全性分析に活用する

貸借対照表(B/S)に書かれている数字を見ていくと会社経営の安全性が分かります。安全性分析には、短期の支払能力を測る「短期安全性分析」、長期の資金調達の安全性を測る「長期安全性分析」、自己資本と負債の割合を分析する「資本構成の安全性分析」があります。

(1)短期安全性分析

「短期安全性分析」では、企業の短期の支払能力を測れます。短期的に資金回収できる資産と短期的に資金支出を伴う負債の割合に着目して、「流動比率」と「当座比率」という2つの方法で安全性の分析が行えます。

・流動比率

流動比率では、今後1年以内に予定される支払いをカバーできる手元資金があるかどうかの目安になります。1年以内に資金化できる流動資産と、返済しなければならない流動負債の比率を計算することで導き出せます。比率が大きいほど、安全性が高いと評価でき、200%以上が理想的と言われていますが、130%から140%程度でも良好な状態です。100%を下回っていると、短期の支払能力が不安視される状態だとされます。

流動比率=流動資産÷流動負債×100(%)

・当座比率

当座比率からは、短期の債務返済能力に関する財務安全性を分析できます。流動資産の中でも比較的短期に資金化ができる、現金・預金、売上債権、有価証券を含む当座資産と流動負債の比率を計算し、比率が大きい程、安全性が高いと評価できます。流動比率は、売れないと現金化されない棚卸資産も含まれているのに対して、当座比率は確実に現金化される当座資産から求めるため、より厳格な安全性の評価ができます。当座比率は流動比率より小さい値になりますが、100%以上であることが望ましいとされています。

当座比率=当座資産÷流動負債×100(%)

(2)長期安全性分析

「長期安全性分析」では、長期の資金調達の安全性を測ることができます。固定資産を返済義務の無い自己資本や返済金額が小さい長期借入金でどれだけ運用しているかを示す「固定比率」と「固定長期適合率」があります。

・固定比率

固定比率とは、固定資産と自己資本との比率を指します。長期的に保有する不動産や機械設備といった固定資産を、返済義務のない自己資本で購入できていれば安全性が高いと評価できます。したがって、比率が小さい程、固定資産を購入する際に借入金に頼っていないことが分かり、安全性が高いと評価できます。100%以下であることが理想的な目安です。

固定比率=固定資産÷自己資本×100(%)

・固定長期適合率

固定長期適合率とは、固定資産と自己資本及び固定負債との比率のことを指します。年間の返済金額を少ない額にできる固定負債も分母に加えて比率を計算し、比率が小さい程、安全性が高いと評価できます。もし固定比率では100%超となっていても、固定長期適合率が100%以下なら安全だと見なすことができます。

固定長期適合率=固定資産÷(自己資本+固定負債)×100%

(3)資本構成の安全性分析

・自己資本比率

自己資本比率とは、流動負債と固定負債と自己資本を合わせた総資本に占める自己資本の割合を示します。自己資本は返済義務がないことから、比率が大きい程、安全性も高いと評価できます。自己資本比率は業種ごとに異なった特徴があります。例えば、「2023年版中小企業白書」の附属統計資料(表15)によると、全業種平均は、40.13%となっています。業種ごとに見ると、最も低い業種としては「宿泊業、飲食サービス業」で13.93%、最も高い業種としては「情報通信業」で56.98%となっています。宿泊業は固定資産が大きく借入金に大きく依存する傾向があり、飲食サービスは小規模企業が多く自己資本が乏しいことが低い要因だと考えられています。一方、情報通信業は収益性が高く内部留保が高まっていることが高い要因だといえます。

自己資本比率=自己資本÷総資本×100(%)

3.貸借対照表(B/S)における3つの重要な視点

最後に貸借対照表(B/S)で経営管理を行う上で、重要な3つの視点について解説していきます。貸借対照表(B/S)を経営に活かし、安定的な経営に役立てる上でも踏まえておきたい視点です。

(1)資金繰り管理の視点

貸借対照表(B/S)から必要となる運転資金を求め、現金がショートしないように資金繰りを管理することは、会社経営において基本かつ重要な視点です。

もし管理を怠れば、黒字倒産も起こり得ます。特に中小企業では常時手元に一定以上の現金があるとは限らないため、黒字倒産に陥る可能性が高いといえます。したがって、中小企業の会社経営において資金繰りの管理は大変重要です。

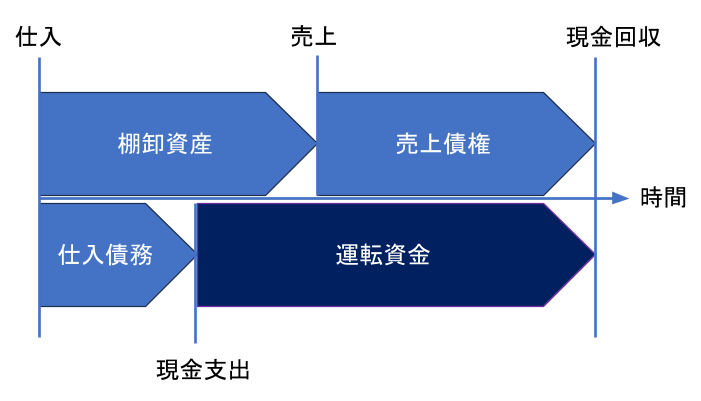

なぜそうしたことが起きるかのかというと、損益計算書の収益と費用の計上のタイミングと実際の現金の流れには時間差があるからです。その時間差を吸収するのが運転資金(=売上債権+棚卸資産-仕入債務)であり、この運転資金以上の現金が手元にないと会社経営は存続できなくなり、最悪の場合、倒産に追い込まれます。

図 2 運転資金のイメージ図

そこで経営者は、この運転資金をできるだけ削減する努力が必要です。例えば仕入債務の現金支出を 遅らすように仕入先に交渉したり、売上債権の現金を回収するタイミングを早めるように得意先に交渉したりと、会社に現金がない期間を短くするといった工夫がそれに当たります。もちろん先方の承諾が必要であり、地道な信頼関係の構築が重要です。

また、棚卸資産については納期管理や現物管理を徹底することで、棚卸資産を圧縮することは自社の自助努力で管理可能です。それらのことを理解した上で資金繰り管理していくのが経営者の腕の見せどころと言えるでしょう。

(2)安全性分析の視点

2つ目の視点が安全性管理の視点です。一般的には流動比率の高さで安全性を見ますが、長期的な視点で安全性を管理するなら当座比率も合わせて見る必要があります。

例えば流動比率だけを見れば200%あり安全性が高いと判断できても、もし当座比率が100%ならば、それは長期的には安全性が低いことになります。原因として考えられるのが、棚卸資産管理に問題があるのではないかということです。この場合は、在庫管理について改善活動が必要と判断し、正確な原因を突き止める必要があります。

(3)自己資本比率と財務レバレッジの視点

財務レバレッジとは、総資本が自己資本の何倍あるかを示す指標です。すなわち、財務レバレッジが大きい程、小さい自己資本で事業規模を大きくすることが可能だといえます。

財務レバレッジ=総資本÷自己資本(倍)

財務レバレッジは、自己資本比率の逆数となります。したがって、財務レバレッジが大きいことは自己資本比率が小さいことを意味し、資本構成の安全性が低いことになります。財務レバレッジの視点からは、事業の成長性が見込めるならば、ある程度まで負債を増やすことで、事業の成長性を確保できます。

一方、負債を高めすぎると金利負担が固定費として増加するため、損益分岐点売上高が高まることになります。事業の成長性段階を踏まえて、両者のバランスを取ることも経営的視点としては重要です。

貸借対照表(B/S)を活用した安全性分析と3つの視点は、安定的に会社経営していく上で非常に重要です。今回ご紹介した内容を経営に役立てて頂ければ幸いです。次回のコラムでは、キャッシュフロー計算書のポイントについて解説いたします。

※本記事の著者は地域の事業承継をサポートする「ツグナラ専門家」として登録されています

●連載:中小企業経営と財務諸表

第1回 今さら聞けない財務諸表の基本

第2回 損益計算書の見方と活用法

第3回 本記事

第4回 キャッシュフロー計算書の活用法

第5回 キャッシュフロー計算書の作り方

人材育成には積極的に貢献しており、中小企業診断士資格取得を目指す受験生向け教科書の作成、ポリテクセンター茨城での求職者訓練、また小中学生向けの英語教室や高校受験塾を経営し、自ら各種講師を担当している。

この著者によるコラム

ほかの専門家コラム